แนวโน้มธุรกิจโรงไฟฟ้าฟอสซิลไทย ในปี 2568

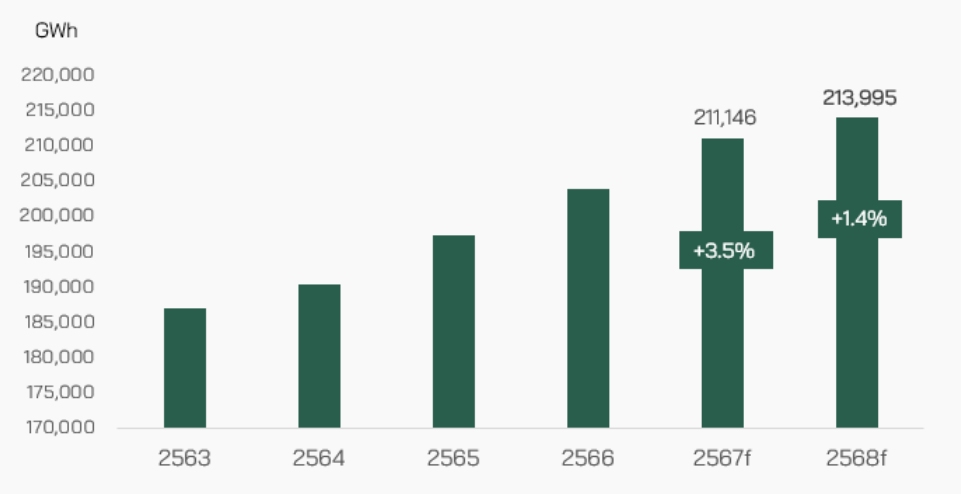

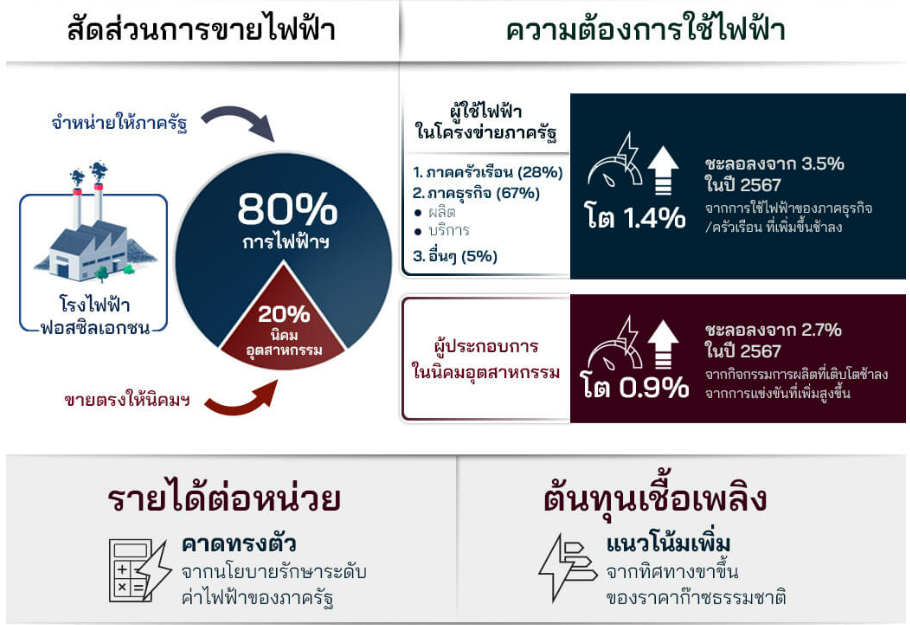

ในปี 2568 ธุรกิจโรงไฟฟ้าฟอสซิลยังคงมีทิศทางเติบโตต่อเนื่อง ตามแนวโน้มรายได้ที่ยังคง เพิ่มขึ้นทั้งในตลาดผลิตไฟฟ้าเพื่อขายให้ภาครัฐ และตลาดผลิตไฟฟ้าให้ผู้ประกอบการในนิคมอุตสาหกรรม อย่างไรก็ตาม การขยายตัวของรายได้คาดว่าจะช้าลงจากปี 2567 ตามความต้องการใช้ไฟฟ้าในโครงข่ายภาครัฐที่ชะลอลงจาก 3.5% ในปี 2567 เหลือเพียง 1.4% ในปี 2568 ตามการเติบโตที่ช้าลงของการใช้ไฟฟ้าในภาคธุรกิจและครัวเรือน

ความต้องการใช้ไฟฟ้าในโครงข่ายภาครัฐมีแนวโน้มชะลอลงในปี 2568

ที่มา: สำนักนโยบายและแผนพลังงาน คาดการณ์โดยศูนย์วิจัยกสิกรไทย

ความต้องการใช้ไฟฟ้าภาคธุรกิจ ในปี 2568 คาดว่าจะโต 1% ซึ่งชะลอลงจาก 2.8% ในปี 2567 จากการใช้ไฟฟ้าในภาคการผลิตและภาคบริการที่เพิ่มขึ้นช้าลง ซึ่งความต้องการใช้ไฟฟ้าภาคผลิตและภาคบริการนั้นคาดว่าจะโต 1.4% และ 0.4% ชะลอตัวจาก 2.9% และ 2.6% ในปีก่อนหน้าตามลำดับ

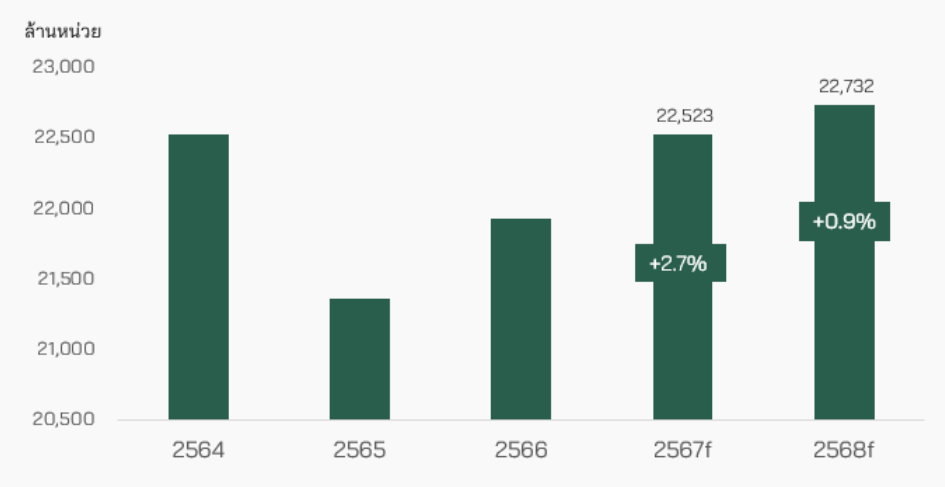

ความต้องการใช้ไฟฟ้าในภาคธุรกิจมีแนวโน้มชะลอลงในปี 2568

ที่มา: สำนักนโยบายและแผนพลังงาน คาดการณ์โดยศูนย์วิจัยกสิกรไทย

รายได้จากการขายไฟฟ้าของโรงไฟฟ้าฟอสซิลเอกชนให้แก่ผู้ใช้งานในนิคมอุตสาหกรรมมีแนวโน้มเติบโตต่อเนื่อง แม้อัตราการเติบโตจะชะลอลงเมื่อเทียบกับปี 2567 สาเหตุหลักมาจากความต้องการใช้ไฟฟ้าในนิคมอุตสาหกรรมที่เพิ่มขึ้นช้าลง โดยในปี 2568 คาดว่าจะโต 0.9% จาก 2.7% ในปีก่อนหน้า เนื่องจากกิจกรรมการผลิตเติบโตช้าลงจากการแข่งขันที่เพิ่มสูงขึ้น โดยเฉพาะจากสินค้าจีนที่ล้นตลาด

ความต้องการใช้ไฟฟ้าฟอสซิลในนิคมอุตสาหกรรมเติบโตชะลอลงในปี 2568

ที่มา: NEIC คาดการณ์โดยศูนย์วิจัยกสิกรไทย

ทั้งนี้โรงไฟฟ้าฟอสซิลเอกชนยังคงมีความสำคัญจากความสามารถในการตอบสนองความต้องการของผู้ใช้งานในด้านคุณภาพและความเสถียรของปริมาณไฟฟ้า ซึ่งพลังงานหมุนเวียนยังไม่สามารถตอบโจทย์ได้ในปัจจุบัน นอกจากนี้ราคาไฟฟ้าฟอสซิลที่ทำสัญญาซื้อขายกับผู้ใช้งานในนิคมอุตสาหกรรมมักเป็นราคาที่มีส่วนลดจากค่าไฟฐานและค่า Ft ทำให้ผู้ประกอบการในนิคมอุตสาหกรรมมีแรงจูงใจในการเลือกใช้ไฟฟ้าจากเอกชนมากขึ้น ดังนั้น แม้ว่าการเติบโตของรายได้จากการขายไฟฟ้าจะมีเเนวโน้มชะลอ ลงในปี 2568 แต่ทิศทางข้างหน้ายังคงเป็นบวกจากอุปสงค์ที่จะยังเติบโต โดยเฉพาะจากผู้ประกอบการใหม่

ความเสี่ยงของธุรกิจโรงไฟฟ้าฟอสซิลในระยะยาว

- ร่างแผนพัฒนากำลังผลิตไฟฟ้าของประเทศไทย พ.ศ. 2567-2580 (ร่าง PDP 2024) มีเป้าหมายในการลดการพึ่งพาเชื้อเพลิงฟอสซิลและเพิ่มสัดส่วนพลังงานหมุนเวียนในระบบไฟฟ้า โดยกำลังการผลิตไฟฟ้าจากเชื้อเพลิงฟอสซิลมีแนวโน้มลดลงจาก 38,108 MW ในปี 2566 สู่ 30,453 MW ในปี 2580 หรือลดลงราว 20% ขณะที่สัดส่วนอุปทานเชื้อเพลิงฟอสซิลคาดว่าจะลดลง จาก 72% ในปี 2566 สู่ 49% ในปี 2580 อย่างไรก็ตาม ในระยะยาวการผลิตไฟฟ้าโดยเชื้อเพลิงฟอสซิลจะมีทิศทางลดลงได้อีก เพื่อบรรลุเป้าหมายการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ (Net Zero) ในปี 2608

- ความจำเป็นในการปรับตัวและการเปลี่ยนผ่านสู่ประเภทเชื้อเพลิงใหม่ โดยเฉพาะพลังงานหมุนเวียนเมื่อหมดสัญญากับคู่ค้า แม้โรงไฟฟ้าฟอสซิลโดยมากจะถือสัญญาการซื้อขายไฟฟ้าระยะยาวกับคู่ค้า อย่างไรก็ตาม แรงกดดันจากกระแสรักษ์โลกและการพัฒนาของเทคโนโลยีส่งผล ให้ธุรกิจจำเป็นต้องมีการปรับตัวสู่พลังงานทางเลือกใหม่ซึ่งต้องใช้เงินในการลงทุนในการพัฒนาเพื่อรองรับการเปลี่ยนแปลงในอนาคต

- ผู้ประกอบการในนิคมอุตสาหกรรมมีแนวโน้มหันมาใช้ไฟฟ้าสะอาดมากขึ้น เนื่องจาก พ.ร.บ. Climate Change และกฎระเบียบการค้าโลกด้านสิ่งแวดล้อมที่เคร่งครัดมากขึ้น โดยเฉพาะผู้ประกอบการที่มีการส่งออกสินค้าไปยังสหภาพยุโรป ที่มีการใช้มาตรการปรับราคาคาร์บอนก่อนข้ามพรมแดน (CBAM) ซึ่งทำให้ผู้ผลิตในนิคมอุตสาหกรรมเริ่มหันมาใช้พลังงานหมุนเวียนมากยิ่งขึ้น เพื่อรักษาความสามารถในการแข่งขันในตลาดส่งออก

- อุปทานก๊าซธรรมชาติจากแหล่งในประเทศมีแนวโน้มลดลง ส่งผลให้ต้องมีการนำเข้า LNG (ก๊าซธรรมชาติเหลว) ซึ่งจะเพิ่มต้นทุนในการผลิตไฟฟ้า ร่างแผนบริหารจัดการก๊าซธรรมชาติ พ.ศ. 2567-2580 (ร่าง Gas Plan 2024) ระบุว่าจากอุปทานทั้งหมด การจัดหาก๊าซธรรมชาติจากแหล่งในไทยมีแนวโน้มลดลงเหลือเพียง 36% ในปี 2580 จาก 55% ในปี 2567 สวนทางกับการนำเข้า LNG ที่เพิ่มขึ้น โดยราคา LNG สูงกว่าก๊าซธรรมชาติที่ผลิตได้ในประเทศ ส่งผลให้ต้นทุนการผลิตไฟฟ้าฟอสซิลมีทิศทางเพิ่มขึ้น อย่างไรก็ตาม สถานการณ์อุปทานก๊าซธรรมชาติในไทยอาจมีการเปลี่ยนแปลง หากมีการเจรจาเกี่ยวกับพื้นที่ทับซ้อนทางทะเลไทย-กัมพูชา (OCA) ซึ่งเป็นแหล่งก๊าซธรรมชาติ ที่ยังไม่ทราบผลแน่ชัด และต้องใช้ระยะเวลา

ที่มา : https://www.kasikornresearch.com/th/analysis/k-social-media/Pages/Fossil-Power-Station-IAO110-Info-03-12-2024.aspx